| Ⅰ.日時 | 2020年1月15日(水)11時30分~14時 |

|---|---|

| Ⅱ.場所 | 銀座ライオン7丁目店6階「ライオン銀座クラシックホール」 |

| Ⅲ.出席者数 | 57名 |

| Ⅳ.講師 | 中村 亨さん@99期(日本クレアス税理士法人グループ代表) ★主要な経歴★ ★問い合わせ先★ ★肩書★ 詳細は以下になります 日本クレアス税理士法人 代表社員 ★日本クレアス税理士法人グループの概要★ を中心にサービス展開する独立系会計事務所グループ ✔ 顧客数/ 約2300(内訳 / 法人1300社(うち上場企業80社)/個人 500名/クリニック等(医療法人、介護施設含む)500) |

| Ⅴ.演題 | 「中小企業を取り巻く事業承継・M6Aの最新動向」 |

| Ⅵ.事前宣伝 | 「全国の社長(経営者)の平均年齢は徐々に上昇し、最近のデータでは61歳を超えております。 また、休廃業・解散した企業の社長の平均年齢は70歳に迫っています。 中小企業への支援策などで「倒産」は抑制されているようですが、社長の高齢化や後継者難などにより「休廃業・解散」を選択せざるを得ない企業は高水準で推移しており、日本経済全体の問題としても、いわゆる事業承継問題は待ったなしの状況です。 この状況を打開するための、近年、中小企業の事業承継問題の解決策としてM&Aの活用が進んでいます。 また、「人生100年時代」といわれるようになり、経営者の中にも早い段階(若いうちに)で、M&Aにより会社を売却し、「第2の人生」、或いは「2度目の創業」を模索する経営者が増加してきています。 買い手サイドも売り手サイドも様々な理由で行われる「M&A」。 「存続のため」或いは「成長のため」に活用されるM&Aは、今やまさにそれ自体が経営戦略であるといえる時代に突入しました。今回の講演では、中小企業の事業承継問題の現状を確認しつつ、買い手と売り手それぞれの立場からみたM&A検討時の留意点や最新動向についてお話しします。」 |

| Ⅶ.講演概要 | パワーポイント(PPT)を使って講演したが、その配布資料はなかった。講演後、そのファイルを中村さんから受領したのでこの講演記録ではPPTの内容も用いた。

++-++-++-++-++ 講演に先立ち同期の方から中村さんの紹介があった。中村さんはバスケット部で活躍されていたようで、多くの同級生部員も講演に参加していた。 ++-++-++-++-++ 自己紹介があり、自身は父親の転勤で大阪、名古屋、東京と転居した。高校時代の背景としてグリコ森永事件やJAL御巣鷹山墜落などの暗い事件があったとのこと。中村さんは、早稲田大学から1993年に監査法人トーマツに入社、2002年 中村公認会計事務所設立し、現在日本クレアス税理士法人他4社で、社員数は2019年末で222名、会計・税務、M&A、相続税対応そして中小企業の事業承継、内部統制・内部監査、ハラスメント対応等を事業内容とするグループ法人の代表である。これまでと同じ仕事では生き残れない時代となっており、新しい税理士、会計士の在り方を模索する会社として、エコノミスト誌にも何度か取り上げられた。現在35,000社あると言われている会計事務所の中で20番目ぐらいにランクされている。 ++-++-++-++-++ 日本M&Aリビュー誌によると、クレアスグループは累計成約数120件超、株価算定・買収監査の支援累計800件超に実績をもとに、この分野の業界では17位の位置にある。これは、以下の3点から可能となったと考えている。

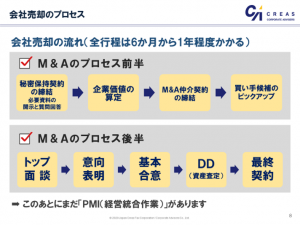

++-++-++-++-++ 会社倍局は、M&A前半、後半で以下の流れとなる。PPTからコピー

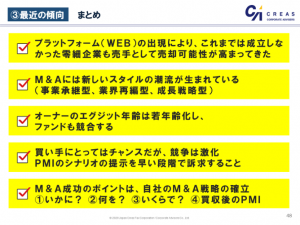

++-++-++-++-++ M&Aの最新動向の総論―売り手視点 1 一般論 ・日本では財閥解体の経緯があり、持株会社が許されていなかった。このことがM&A を行う上でのネックになっていた。そして、M&Aと言えば銀行をはじめとした合併がと思われていた。その後企業再編税制などの法整備の充実で一般化したが、友好的なものが多い。 ・1990年代はバブル崩壊に伴う救済型M&Aがほとんどであった。2000年ITバブルの崩壊でソフトバンク、ヤフーと言ったメガベンチャーが登場し、M&Aが盛んとなる。そして事業承継難の時代となり中小企業でも普及し始める。 ・以前は中小企業の社長には会社を売るという発想は全くなく、M&Aを提案しても、「馬鹿野郎、ふざけるな!」の時代であった。しかし現在は、会社を売るという話題となっても、社長は、「いくらで売れる」という質問をするようになり、意識の変化が出てきている。 ・創業社長の後継ぎがいない、あるいはいたとしても継がせない時代になりつつある。そして過去の買い手が売り手になってきている。

2 中層企業のM&Aの現実 ・なかなか売れない。つまり、いい会社が適正価格で売りに出ていれば買いたいという希望はあるが、これはというほしいという会社が少ない。 ・M&A は 買い手市場であり、かつ「いい会社」は売却を打診しても、応じない。業績が良いのだから当たり前。 ・中小企業の売却は難しい A.儲ける仕組みが弱い B.社長の影響力が大でいなくなると会社がまわらない C.規模が小さい-大企業にとっては買収のメリットがない、中小企業にとっては人材難で買収しても手が回らない。 D.日本には中小企業が19%近くあり、アメリカの10%、ドイツの11%と比べると倍近く多い。これは国全体の生産性の低さを語っている。その19%を占める中小企業380万社の経営者のうち70歳超の245万が継承問題で廃業となると、2025年には雇用650万人、GDP22兆円が消える恐れがある。 E.親族内承継や親族外承継(古参幹部や若手社員)もM&A以外の選択肢であるが、以前は株式の承継が問題であった。第三者を含めて無税、無償譲渡で利用しやすくなった。

3 M&A成功のポイント ・タイミング-承継は若いほうが良い、そして業績が良いとき。早く(例えば30代)承継したほど、5年後の業績は上がる。逆に遅い(50代)承継は、5年後の業績が下がる傾向にある。 ・M&Aに当たって優先順位を明確にし、大きな条件を付けない-例えば、従業員の雇用、社名、自らの処遇、価格など ・情報のコントロール―秘密裏に事を進める。売却を知った社員の反対で破談となるケースが多い。社員は一般に変化を嫌がる。最低6ヶ月、1年くらいは秘密にしていること。しかし、これが日本の経営者にはなかなかできない。 ・情報開示―隠し事はだめ:不良債権、労使トラブル、派閥、大きなクレーム等 ・株主の事前整理。例として京都の酒造会社を例に出した。100年前は200社あった醸造会社が、今は20社。しかしそのほとんどは、内輪もめにより、会社幹部、親戚の株主間で裁判沙汰になっている。こういったことを整理しないと、売るに売れない。 ・会社の企業価値を念頭に置いた経営:価値がある会社、社長が不在でも回る、特徴がある、一社依存の体質ではない、環境変化に対応できる等の長所を多くを持つこと ・良いM&Aアドバイザーを選ぶ。そしてその報酬を十分に理解する。500万円から1000万円。これをケチってはいけない。というのは長期間秘密裏に事をはこぶ必要が有り、大きくても小さくてもM&Aは手間がかかることを理解してほしい。 ++-++-++-++-++ 各論-主に買い手視点 1 成功のポイント ・M&Aの結果:日本企業による海外M&Aの失敗と成功 A.成功―37% 目的は既存事業の補完 B.失敗―21% 目的は新規事業への参入 C.どちらともいえない-42% ・PMIの検討時期について、「買収初期のジューデリジェンス(DD)以前」と答えた会社の67%が成功、すなわちDD以前からPMIをきちんと行った企業の67%は成功している。ちなみに、DD とは、Due Diligenceのことで、相当な注意・配慮といった英語の意味であるが、経済用語として「企業の経営状態、業績の適性評価」としてよく用いられる。またPMI とは、Post Merger Integration の略語で、M&A成立後の統合プロセスのことで、企業文化の異なる会社の統合につき、M&A後の重要な要素である。 M&A を成功に導くには、PMIの検討を早めに始めることが肝要で、これによりシナジー、M&Aによる相乗効果を極力高めることができる。

2 M&Aの失敗の原因-一般的にM&Aの成功確率は低い。なぜか? ・買うべきでない会社を買う-M&Aが目的になってはいけない。どういう価値が創造できるか見極めることが重要 ・高値買収―無理なシナジーを織り込んで、PMIに大きな負担を掛ける。価格は3年分の営業利益3年分。つまり3年で元を取れるようにする。 ・PMI で失敗―両社をうまく統合できずに、シナジーが期待できない

3 M&A事前と事後於ける戦略の建て方が重要 ・どのように会社を買うか-紹介型と仕掛け型がある。それぞれメリット、デメリットがあるので、これを考慮したうえで、M&Aの準備にかかる。 ・どんな会社を買うか-サービス、製品、商品に応じて売上シナジー、コストシナジーを考慮する。多くのチェック項目があり、どういうシナジーが期待できるか検討するとともに、一朝一夕ではシナジーは出ないことも十分に理解する。このために小さなM&Aから始めて、十分そのプロセスに精通しておく。 ・価格-シナジーはボーナスと認識する方が良い。時間、コスト、人材の3つが必要となる。また、一般にM&Aの買収金額に目が行きがちだが、「買ってからのコスト」についても十分配慮する。

4 どう経営するかーPMIの留意点 ・ライザップ・グループ中にジーンズメイトという企業がある。この会社を買収して経営するとき、ライザップはユニクロの店舗開発の責任者を数名ヘッドハントして、この経営にあたらせたという。このように買った後に、どれくらいの投資をするか、どういう人材を充てるかを考えないといけない。 ・乗り越えねばならないハードル A.ハード面:業務のやりかたシステム B.ソフト面:意識、気持ち、企業文化 ・買収後にほったらかしておいてもいけないし、過剰に口出ししてもいけない。その見極め。 ++-++-++-++-++ 最近の傾向:若くして会社を売る人の増加。新しいスタイルとしての成長戦略型 1 オーナーエグジットの若年化 ・昔は70歳で会社を手放す人が多かったが、現在は40歳で手放す人が増えてきている。これは譲渡先を自分で決めるという意識、業界動向の把握、成長期に売って世代交代後企業の大型化を図らせる。 ・人生100歳の現代、40歳、50歳で会社を手放して、大手に身売りし、経営はそのままの陣容で続けるという若手サラリーマン社長が増えてきている。 ・また会社を手放して、若いうちに新たな人生に向けて別の道に進む人も増えてきている。若いので将来に対して余力を持って臨むことができる。

2 投資ファンド ・事業会社がM&Aする代わりに投資ファンドが買収する。 ・独立色の確保や事業価値のアップには貢献するが、シナジー効果、人材、インフラなどが投資ファンドにはないので、それが課題。 ・将来の株主変更の問題もある。

3 オープンプラットフフォーム型 Web によりマッチング業者の登場。どこそこの店、レストラン等売りますというオープン型の譲渡提示。売り物としては小さなものが多いが、M&Aには多大な費用が掛かるので、これを解決する手立てとはなる。

8.まとめ

【記録:多賀正義(76期)】 |

| Ⅷ.資料 | 配布資料はなかったが、講演委使ったパワーポイントのⅤ.演題 中小企業を取り巻く事業承継・M6Aの最新動向 と同じタイトルのファイルを中村さんより受領した。 六稜東京会2020年1月15日(99期中村)final.pdf(1.5MB) |